固态电池产业化之路并非坦途。高昂的成本★■◆、技术难题以及尚未统一的化学路径等问题仍需行业共同努力加以攻克◆■■■。此外◆★★◆,全球贸易保护主义的盛行也为国内电池企业的海外业务拓展带来了诸多不确定性因素。

在动力电池的市场需求方面★★■★■,在以旧换新补贴以及各地消费刺激补贴带动下◆◆◆■★,国内电车市场传统旺季★◆■★◆“金九银十”的消费数据较为乐观。

南都电源在投资者互动平台上表示,目前固态电池产品能量密度可达350Wh/kg◆■★★,循环寿命2000次,已通过热箱、短路等安全项测试◆■★■。但短期内不会大批量生产,对公司2024年度业绩不会产生较大影响。

彭博新能源财经数据分析,2023年中国锂电池产能利用率降至43%。从财报来看,上半年动力电池企业的产能利用率有所好转。

无独有偶,8月28日,中创新航披露了全固态电池技术◆★,能量密度高达430Wh/kg,容量超过50Ah,计划于2027年小批量装车◆■◆★■★,2028年量产■■◆。

Wind数据显示,南都电源本周股价大涨近67%★★■★◆,推动股价上涨来源于一则公开披露。

宁德时代的回应是,尽管(电芯)价格有所下跌,但由于碳酸锂等原材料成本快速下跌★★◆◆■,使得单位毛利保持稳健态势■◆★。

全年20个月工资、年终奖8倍月薪!京东校招薪酬全面上调,此前已经两轮调薪

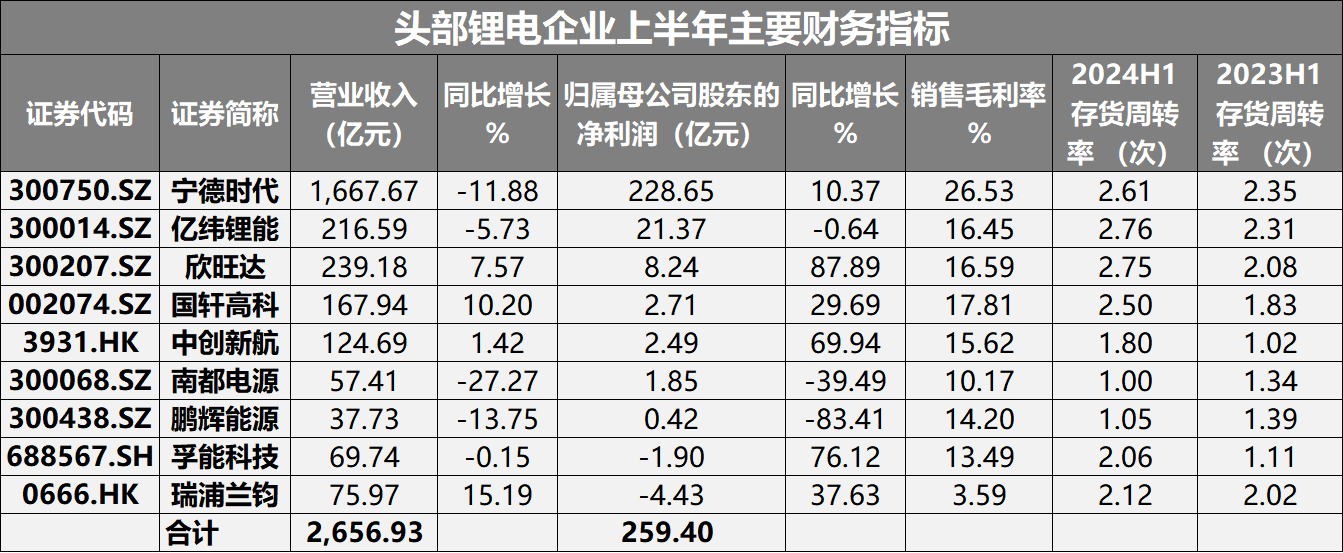

21世纪经济报道记者统计了宁德时代、亿纬锂能、欣旺达■★★■★、国轩高科、中创新航、孚能科技、鹏辉能源、南都电源、瑞浦兰钧9家在A股、H股上市的动力电池企业上半年的财务数据。

分析发现,尽管动力电池企业在锂电产业链波动的情况下同样面临成本与价格,出货量与毛利率,收入和净利润的平衡,但这些企业也因各自不同的策略选择表现不同。

同日,鹏辉能源最新披露的固态电池研发路线年,计划中试研发并小规模生产,能量密度将达300Wh/kg以上;到2026年建立产线并批量生产全面推广。

从财务收入来看◆■,上述九家上市公司的营收合计2656.93亿元,归属于上市股东的净利润合计259.40亿元◆★。其中■◆,宁德时代瓜分了板块内超6成的收入,以及接近9成的净利润。

同期,根据市场数据★◆◆◆■,磷酸铁锂电芯的市场报价从年初的0.4元/Wh已经跌至近期的0.3元/Wh★◆★,三元电芯的市场报价也从年初的0.5元/Wh跌至近期的0.4元/Wh,下降幅度达到20%-30%。

其次为400-499Wh/kg◆■■,占比32.1%。按照全固态电池500Wh/kg的能量密度标准来看,目前达到的占比仅7.1%,为亿纬锂能半固态软包电池及宁德时代的凝聚态电池◆◆★■,后者则不属于固态电池范畴。

近期,宁德时代透露其2024年下半年的排产和订单饱满,产能利用率预计会进一步提升。另一边,与雅化集团签订三年长协以绑定上游企业产能★■■■★■,来控制其未来几年的原材料供应及成本稳定。

正如宁德时代董事长曾毓群表示,今年,动力电池行业必须迈进“高标准”发展阶段◆■★■。

上半年,锂电板块经历了市场需求和供应链成本的剧烈波动。进入下半年,电池价格虽未见价格触底■◆■★★,但已逐渐收窄降幅。

然而在一片乐观声中,曾毓群给火热的固态电池行情泼了一盆冷水■■,他表示,“如果用数字1到9表示固态电池的技术和制造成熟度◆■◆■★,1是刚开始涉及这一领域,9是技术成熟可以投入大规模生产,那么当前行业最高水平只到了4左右。只是做出了一些器件样品★■★■,进行一些实验验证。”

蜂巢能源董事长兼CEO杨红新认为◆★,动力市场未来2—3年增速最快的是增程■★、大电量的PHEV、快充和HEV海外市场这几个领域;新型储能尤其是工商业储能也在增速发展中。

此外,在价格下行期,动力电池企业的存货周转情况有所提高。去年同期宁德时代■◆◆★■◆、亿纬锂能、国轩高科、中创新航的存货周转率为2.4★◆■、2.3、1.8、1.0,今年上半年,四家电池企业的存货周转率进一步上升至2.6、2.8、2.5、1.8。

另一边,中腰部企业的利润失速更为显著,南都电源营收下滑27.27%★◆★◆■★;鹏辉能源营收下滑了13.75%★◆★。同期,其归属于上市公司股东的净利润分别下滑了39★◆◆◆■★.49%和83★◆★★■◆.41%。孚能科技和瑞浦兰钧延续了亏损,是上半年所有锂电池公司中亏损的唯二企业,但亏损有所收窄。

目前主流的动力电池能量密度多在200Wh/kg以下。公开信息显示,比亚迪广为人知的刀片电池能量密度为140Wh/kg。

但在全球市场,贸易保护主义盛行■◆■◆★,关税碳壁垒、法律政策的掣肘,意味着国内电池企业的海外业务拓展仍面临一系列挑战。

这也意味着,固态电池距离大规模产业化还有很长的路要走★★◆◆★。“距离真正的全固态电池量产落地■◆◆★,背后还需要攻克较多的工程和技术难题◆★★■★。”有业内专家表示◆★■◆★。

曾毓群认为★◆■◆◆,研发全固态电池的关键★■,在于对材料和化学体系的研究,其中最难的就是“固-固界面”(即颗粒与颗粒间的离子传输)问题。

“锂电新贵”瑞浦兰钧呈现◆◆★★◆“增收不增利”的局面,动力和储能的毛利率分别仅1.10%和3◆■.2%,但其出货量规模来到新高,总销售16.18GWh锂电池产品,同比增长108%。

在这一过程中■◆★■★,以宁德时代为代表的头部企业凭借市场地位和成本控制能力,依然保持着较为稳健的业绩表现★■。然而,对于中腰部企业而言,利润失速现象更为显著,部分企业甚至陷入亏损困境。

宁德时代同比增长4.7个百分点达到65.3%◆◆;亿纬锂能的整体产能利用率约84%■◆★★◆★,除却消费电池,动力和储能的产能利用率合约70%;欣旺达董事长王威也在媒体采访中透露■◆■◆★◆,公司还有产能利用率不足的问题。

值得注意的是,宁德时代营收下滑11.9%,从去年四季度算起,其已经连续第三个季度下降;无独有偶,亿纬锂能的营收同样下滑了5◆★★★■◆.7%。

一个值得注意的细节是★◆■,尽管2024年国内固态电池产能建设的消息频频出现,有超30家企业宣布重要的项目动态,但目前项目多处于开工或签约状态◆■■★■★,完工率较低,宣布投产的也仅集中在半固态电池领域★■◆★■。

值得注意的是,在固态电池这一前沿领域◆◆■★◆,中腰部企业寄希望于“弯道超车◆★◆◆■”◆■■◆★,今年以来动态频频,产业化进展明显提速。尽管目前固态电池还未实现大规模量产,但其展现出的高能量密度为电池未来发展带来了新的希望。

今年以来◆★■,固态电池相关概念股股价水涨船高。其背后固然有资本炒作的成分◆◆,但更为重要的是◆◆◆,固态电池产业进程明显提速◆◆■■。

大东时代智库对国内固态电池的代表企业已公布的28款电池进行分类,目前已公布的半固态、固态电池能量密度主要集中在300-399Wh/kg,占比50%,依然处于半固态电池的范围内。

★★“目前固态电池最主要的缺点是固态电解质的成本仍然很高,这其中包括材料成本和制造成本。另外,固态电池的化学路径没有统一■★,这导致规模降本效应在当前还很难实现。”彭博新能源财经储能分析师史家琰在接受21世纪经济报道记者采访时表示。

孚能科技应对市场竞争的策略是出海■★■■,则表示,2024年海外客户是公司营业收入重要来源之一◆◆◆■,公司将制定明确的海外市场布局。